Una de las decisiones financieras más importantes que puede tomar una persona es comprar una casa en un nuevo país como extranjero. Los tipos de interés hipotecarios en U.S. son bajos, ¡y ahora puede ser el momento perfecto para aprovecharlos! Sin embargo, si no es un ciudadano de US con un historial de crédito establecido en Estados Unidos, puede parecer que no hay forma de que le aprueben este tipo de préstamo.

Ta verdad es que hay prestamistas hipotecarios en USA que ofrecen opciones hipotecarias a prestatarios extranjeros sin historial crediticio en USA a tipos competitivos – esto es aplicable tanto a los recién llegados a USA con visado como a los compradores no residentes de bienes inmuebles en USA. Este artículo del blog explorará las diversas opciones hipotecarias disponibles para los extranjeros sin historial de crédito que quieran comprar una propiedad en Estados Unidos.

Este artículo analizará el panorama de alto nivel de las transacciones internacionales en el sector inmobiliario de US. y cómo los ciudadanos extranjeros pueden obtener un préstamo hipotecario o una financiación sin un historial de crédito en US. Cubriremos:

Table of Contents

Hipotecas para extranjeros inmigrantes y compradores no residentes

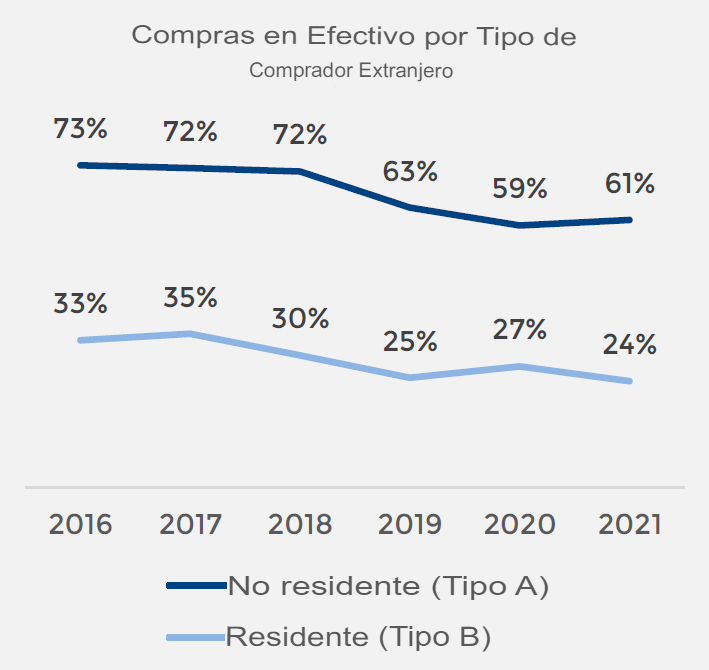

En 2021 (abr’20-mar’21), el 61% de todos los compradores extranjeros no residentes realizaron una compra totalmente en efectivo, mientras que el 66% de los recién llegados a U.S. con visados de no inmigrante financiaron su vivienda a través de una hipoteca estadounidense, la mayoría esperando más de dos años para establecer un historial crediticio en U.S. Por lo tanto, existe un desconocimiento general de las opciones de financiación disponibles como comprador extranjero sin historial crediticio estadounidense o con un historial crediticio escaso.

Esto podría explicar por qué los recién llegados a U.S. suelen esperar entre 2 y 3 años para establecer un crédito antes de comprar una casa y es uno de los factores que impulsan a los compradores no residentes a realizar compras de viviendas totalmente en efectivo.

Los recién llegados a U.S. con visado tienen un salario medio más alto que el de un trabajador medio de U.S. y una necesidad esencial de establecer un buen crédito en U.S., lo que les hace anecdóticamente de bajo riesgo crediticio. El inversor no residente en el sector inmobiliario estadounidense es, por lo general, un cliente de alto valor neto con buen crédito en su país de origen.

Esta constatación ha conducido al desarrollo y al crecimiento de programas hipotecarios creativos para los extranjeros con un historial crediticio nulo o escaso en U.S., incluidos los inmigrantes recientes en U.S. con visado y los no residentes.

Proceso paso a paso para obtener préstamos hipotecarios para extranjeros en US

A continuación se presenta un proceso paso a paso para obtener una hipoteca en US para extranjeros sin historial de crédito en US. También explica el proceso hipotecario en US desde la perspectiva de un prestatario extranjero:

Paso 1 – Calcule su presupuesto: ¿Qué cantidad de vivienda puede permitirse?

Lo primero que hay que tener en cuenta a la hora de obtener financiación para una vivienda en USA como extranjero es cuánto puede permitirse como pago mensual máximo, más que el precio de compra de la vivienda, ya que esto es lo que pagará cada mes.

Los prestamistas hipotecarios utilizan dos métodos principales para calcular su pago mensual máximo: el front-end y el back-end. El ratio front-end tiene en cuenta todos los gastos de su vivienda, incluidos los impuestos sobre la propiedad, las cuotas de la asociación de propietarios, etc., mientras que el cálculo back-end no tiene en cuenta estos gastos adicionales.

Por lo tanto, al considerar cuánta vivienda puede permitirse, tenga en cuenta los siguientes componentes de su pago mensual:

- Capital e intereses de la hipoteca

- Impuestos sobre la propiedad (sus pagos mensuales se depositan en una cuenta de depósito en garantía, donde se utilizan para pagar los impuestos sobre la propiedad)

- Primas del seguro del propietario

- Cuotas de la asociación de propietarios (si procede)

Paso 2 – Obtenga la preaprobación de su hipoteca para extranjeros

Como ciudadano extranjero, tanto si va a comprar una vivienda en U.S. para vivir en ella como para utilizarla como propiedad de inversión, existen soluciones de financiación de viviendas sin historial crediticio en US para satisfacer su necesidad. Se trata de prestamistas hipotecarios de USA. especializados en préstamos hipotecarios para ciudadanos extranjeros y que tienen en cuenta puntos de datos no tradicionales para evaluar su riesgo crediticio, incluido su historial de crédito fuera de USA.

La obtención de una preaprobación de un préstamo hipotecario para extranjeros le dará la confianza de saber cuánto le prestará el prestamista antes de comenzar su búsqueda. De este modo, los agentes inmobiliarios sabrán de antemano si el comprador sabe lo que quiere y le tomarán más en serio.

Esto les permite dedicar más tiempo sólo a los compradores interesados en la propiedad. También asegura a los vendedores la seriedad de los posibles compradores y puede permitirles correr menos riesgos con sus propias viviendas durante las negociaciones.

Paso 3 – Prepare sus documentos para un préstamo hipotecario para extranjeros

Para obtener la preaprobación de su préstamo hipotecario para extranjeros, generalmente necesitará documentos que verifiquen tres cosas: la primera y más importante es la verificación de la identidad. En segundo lugar, las declaraciones de ingresos que demuestren la capacidad de realizar los pagos de una nueva vivienda. Y, por último, es necesario que haya pruebas de activos, como acciones o cuentas de ahorro, que puedan ayudar a sufragar los costes del pago inicial asociado a la compra de una propiedad en el extranjero.

Habrá requisitos de documentos adicionales para los clientes internacionales, además de los señalados anteriormente:

- Copia del pasaporte

- Visado estadounidense válido, a menos que el país participe en el Programa de Exención de Visado

- Es posible que tenga que rellenar el formulario de informe de crédito internacional proporcionado por el prestamista

- Dos años de historial de empleo con información de contacto

- Historial de dos años de residencia (que incluya dirección, propiedad/alquiler, fechas de inicio y finalización)

Entender el informe de crédito internacional

Los prestamistas de US podrían utilizar un Informe de Crédito Internacional (ICR) podría ser utilizado para determinar su elegibilidad para un producto hipotecario internacional o extranjero si usted no tiene historial de crédito en US o es escaso. Estos informes de crédito extranjeros son informes de terceros que se utilizan para recopilar información crediticia de su país de origen o de cualquier país en el que pueda tener un historial financiero. Por ejemplo, este informe proporciona datos como los siguientes:

- Historial crediticio del solicitante extranjero en el país de origen, si procede

- Titularidad de la propiedad dentro y fuera de los EE.UU.

- Importes de los impuestos sobre la propiedad y del seguro

- Registros públicos: embargos, sentencias, ejecuciones hipotecarias

- Verificación del historial de empleo de dos años

- Verificación del historial de residencia de dos años

- En la mayoría de las situaciones, el prestamista pedirá un ICR para usted después de obtener los detalles requeridos de su parte.

Paso 4 – Buscar su casa y hacer una oferta

Ahora que ha sido pre-aprobado para una hipoteca internacional, es el momento de la parte divertida: la búsqueda de la casa. En primer lugar, busque un buen agente con experiencia en transacciones inmobiliarias internacionales y con una certificación cualificada, como la designación CIPS (Especialista certificado en propiedad internacional) en Estados Unidos.

Su agente inmobiliario le guiará a través de la experiencia de comprar una casa en U.S. y le ayudará a encontrar la propiedad perfecta para usted. Después de seleccionar una de ellas, ¡es el momento de hacer una oferta! Su agente inmobiliario le ayudará a estructurar la oferta e incorporará las contingencias que deben cumplirse antes de que el acuerdo se complete.

Usted trabajará con su agente inmobiliario para redactar un acuerdo de compra de una casa en US. Este acuerdo de compra de la casa incluye su oferta de compra y cualquier propiedad listada dentro de la casa que quiera incluir con esa venta. Es en la fase de la carta de oferta cuando dará un depósito de garantía. Se trata de un dinero que se entrega al vendedor para mostrar su intención de comprar, y suele ser un porcentaje del precio de compra.

Si quiere saber más sobre el proceso de compra de una vivienda en EE.UU. o sobre cómo trabajar con un agente inmobiliario con experiencia en transacciones inmobiliarias internacionales, consulte esta guía definitiva sobre Cómo comprar una casa en U.S. siendo extranjero.

Paso 5 – Finalizar su solicitud de préstamo hipotecario para extranjeros

Una vez que haya formalizado su oferta con un acuerdo de compra, estará listo para iniciar el proceso de solicitud de hipoteca con el prestamista especializado en hipotecas para extranjeros de US y finalizar las condiciones del préstamo.

Tendrá que tener en cuenta 1) los tipos de hipotecas 2) comparar sus respectivos tipos 3) acordar una cantidad de pago inicial 4) seleccionar una duración de plazo.

Completar el papeleo es el siguiente paso. Aunque es posible que ya haya completado una buena parte del papeleo de su solicitud durante la preaprobación, tendrá que reunir alguna documentación final como se indica en el paso 3 anterior. Además, los agentes de préstamos necesitarán cualquier información que aún no haya proporcionado en torno a sus deudas, activos, crédito e ingresos.

Dentro de los tres días hábiles siguientes a la solicitud, su agente de préstamos debe proporcionarle un Presupuesto de Préstamo. El Presupuesto del Préstamo le proporciona una estimación de las condiciones de su préstamo hipotecario y de los costes de cierre (también denominados gastos de cierre, o costes para completar su transacción hipotecaria) si se le aprueba un préstamo hipotecario.

Con esta información, puede evaluar su oferta de préstamo hipotecario e incluso explorar otras posibilidades antes de aceptarla. Además, puede consultar nuestra guía Estimación del préstamo hipotecario: Todo lo que necesita saber, para conocer en detalle el presupuesto del préstamo y los distintos costes que conlleva el proceso hipotecario en US.

Paso 6 – Bloquear el tipo de interés de su préstamo hipotecario

En Estados Unidos, los tipos hipotecarios fluctúan diariamente en función del mercado de bonos. Bloquear el tipo de interés de su préstamo hipotecario le asegurará que el tipo de interés se mantenga igual hasta el cierre del préstamo. Su agente de préstamos le ayudará con el proceso de bloqueo del tipo. En general, debería considerar la posibilidad de bloquear el tipo de su préstamo una vez que decida aceptar el presupuesto del préstamo y seguir adelante con el prestamista para las necesidades de financiación de la vivienda en U.S.

Paso 7 – Procesamiento y suscripción del préstamo hipotecario

Una vez que haya aceptado y firmado su estimación de préstamo, comenzará la tramitación del mismo. En esta etapa, trabajará con un procesador de préstamos cuyo trabajo es preparar la información de su préstamo hipotecario y la solicitud para presentarla al suscriptor. El procesador de préstamos se asegurará de que toda la documentación necesaria para decidir sobre su expediente de préstamo se incluya en la presentación al suscriptor. Una solicitud de préstamo bien procesada puede ayudar a acelerar el proceso de aprobación de su préstamo hipotecario.

El suscriptor de su hipoteca es el profesional autorizado para evaluar si usted reúne los requisitos para el préstamo hipotecario basándose en las directrices de suscripción del prestamista. Un suscriptor verificará sus ingresos, activos, empleo y otra información relativa a su solicitud de hipoteca durante el proceso de suscripción y decidirá si aprueba o deniega el préstamo. El suscriptor puede solicitar la documentación adicional que sea necesaria para tomar esta decisión.

Paso 8 – Realización de la tasación de la propiedad

Durante el proceso de aseguramiento, su prestamista revisará el informe de tasación de la vivienda que un tasador inmobiliario habrá preparado a petición del prestamista. El trabajo del tasador inmobiliario consiste en examinar la propiedad que va a comprar y determinar cuánto vale (o su valor justo de mercado). Los tasadores inmobiliarios determinan el valor de una vivienda de varias maneras, incluida la comparación de las viviendas similares vendidas recientemente en las proximidades. La tasación protege al comprador y al prestamista al confirmar que la casa vale el precio acordado.

Si la tasación resulta ser inferior al precio de venta, hay tres opciones: puede ofrecer pagar la diferencia, renegociar con ellos, llegar a un acuerdo o abandonar el proceso si tenía una cláusula de tasación en el contrato de compraventa.

Paso 9 – Prepare el cierre

Enhorabuena, la parte difícil ha terminado con la finalización del proceso de suscripción. El duro trabajo que ha realizado en el proceso de suscripción ha dado sus frutos, ¡y ahora es el momento del día del cierre! Llevará a la mesa de cierre su documento de identidad con fotografía, una copia de la declaración de cierre y cualquier otro documento final, así como todos los fondos necesarios. Por fin ha llegado: ¡tomar posesión de esta impresionante casa que será SU CASA en USA!

Su gestor o tramitador de préstamos debe proporcionarle una copia de la Divulgación de Cierre al menos 3 días laborables antes de que firme los documentos del préstamo hipotecario en su cierre. Este documento revela los importes reales en dólares que pagará por las distintas comisiones y servicios asociados al cierre de su préstamo hipotecario. Además, puede leer nuestra guía Proceso de cierre de la hipoteca: Todo lo que debe saber sobre el cierre y la divulgación del cierre para conocer en detalle los distintos pasos que se dan durante el cierre de su préstamo hipotecario.

Si todo está en orden, firmará todos los documentos, recibirá las llaves y, así de fácil, será propietario de una vivienda. Enhorabuena por haber comprado una casa en USA como extranjero.

Ahora que entiende el proceso hipotecario para un extranjero, ¿está listo para empezar? Entonces, puede seguir adelante e iniciar el proceso de preaprobación de un préstamo para extranjeros.

Preguntas Frecuentes

¿Puede un ciudadano extranjero solicitar un Préstamo Hipotecario?

Sí, hay instituciones financieras en los EE.UU. que ofrecen hipotecas a ciudadanos extranjeros, tanto residentes como inversores no residentes en los EE.UU., a tipos de interés competitivos sin necesidad de un crédito en los EE.UU.

¿Qué es un programa de préstamos para extranjeros?

Algunos prestamistas de EE.UU. ofrecen programas de préstamos para extranjeros adaptados a los recién llegados a EE.UU. o a los no residentes sin crédito en EE.UU.

¿Pueden los no residentes solicitar hipotecas?

Sí, los no residentes pueden solicitar hipotecas con ciertos prestamistas de US. Estos prestamistas utilizan la información crediticia de su país de origen o puntos de datos no tradicionales para determinar el riesgo crediticio.

¿Puede una institución financiera de US conceder Hipotecas Internacionales?

Sí, ciertas instituciones financieras de US pueden hacer hipotecas internacionales basándose en la información crediticia de su país de origen o en puntos de datos no tradicionales para determinar el riesgo crediticio.

¿Se puede comprar una casa en Estados Unidos sin crédito?

Sí, puede comprar una casa en USA sin tener un crédito establecido en USA. Además, existen opciones de financiación hipotecaria en los US para los extranjeros sin crédito en los US.